Décadas depois de realizarem grandes reformas que, via de regra, substituíram sistemas públicos de Previdência por outros total ou parcialmente privatizados, cada um deles se deparou com pelo menos um grande problema: ou o valor dos benefícios recebidos pelos aposentados era muito baixo ou o alcance do sistema se revelou muito restrito, o que deixaria um percentual significativo da população sem aposentadoria no futuro.

Ao contrário de boa parte dos vizinhos, o Brasil ainda segue um modelo de repartição na Previdência, que é administrada exclusivamente pelo governo e na qual as contribuições de quem está na ativa pagam os benefícios de quem está aposentado. No regime de capitalização, cada trabalhador faz sua própria poupança em contas individuais que, de forma geral, são geridas por entidades privadas.

O ministro da Economia, Paulo Guedes, repetiu durante a campanha eleitoral sua intenção de instituir esse modelo no Brasil. No início de janeiro, ele declarou que o regime de capitalização seria para “gerações futuras” de trabalhadores brasileiros, sem dar detalhes. A equipe econômica deve encaminhar uma proposta de reforma da Previdência ao Congresso neste mês.

No caso do Chile, primeiro país do continente a adotar um regime de capitalização, em 1983, o governo propôs em outubro do ano passado mudanças pontuais na legislação para tentar elevar gradualmente o nível baixo das aposentadorias.

O Peru, que fez sua reforma em 1992 e enfrenta problema parecido, tem discutido medidas semelhantes às estudadas no Chile, entre elas aumentar as alíquotas de contribuição.

Na Colômbia, a questão é a baixa cobertura do sistema de capitalização. Diante de uma participação expressiva do emprego informal no mercado de trabalho, muita gente sequer contribui para o sistema de Previdência e corre o risco de ficar sem aposentadoria.

A equipe do presidente Ivan Duque anunciou em 2018 que enviaria ao Legislativo uma proposta reforma, mas ainda não a apresentou.

No México, a situação é parecida. Em 2018, antes da posse do presidente Andrés Manuel López Obrador, que ocorreu em dezembro, o secretário da Fazenda e Crédito Público, Carlos Urzúa, declarou que o governo trabalharia em uma mudança nos sistemas de aposentadoria para tentar corrigir as falhas.

No Chile, maioria dos aposentados recebe menos de um salário mínimo

Por ter sido o primeiro país do continente a fazer a transição de um sistema público de Previdência para um totalmente privatizado, o Chile já tem hoje uma geração de aposentados pelas regras instituídas pela reforma – feita em 1983, durante a ditadura de Augusto Pinochet.

O principal problema do modelo chileno é baixo valor dos benefícios. De acordo com Felipe Bruno, líder de Previdência da consultoria Mercer no Brasil, nove em cada dez aposentados no país recebe o equivalente a menos de 60% de um salário mínimo, que hoje é de cerca de US$ 450.

A principal razão para isso, segundo Guillermo Larráin, professor da Universidade do Chile, é o fato de que as contribuições feitas pelos trabalhadores – hoje de 10% do salário – não são suficientes para garantir uma renda que satisfaça as necessidades básicas dos chilenos aposentados.

Apenas para efeito de comparação – já que o modelo brasileiro é essencialmente diferente do que vigora no vizinho -, a contribuição previdenciária paga pelos empregados no Brasil vai de 8% a 11% da remuneração, mas as empresas recolhem para o INSS o equivalente a 20% do salário do funcionário. “Quando a reforma foi feita no Chile, existia um otimismo irracional a respeito da capacidade de poupança do sistema”, diz o economista.

Além da questão da contribuição em si, as oscilações constantes da economia chilena – que, como a maioria dos países do continente, alterna ciclos de crescimento com períodos de crise – prejudicaram a rentabilidade dos fundos de pensão. Ao contrário do sistema público, no sistema de contas individuais as taxas de juros são extremamente importantes, porque determinam quanto o que foi poupado vai valer no futuro e, portanto, o nível de renda dos aposentados.

Felipe Bruno, da Mercer, ressalta ainda o fato de que há pouca concorrência entre gestoras de fundos de pensão no país, que cobram taxas de administração muitas vezes elevadas e que muitas vezes são pouco transparentes.

A nova reforma da Previdência no Chile

Em outubro de 2018, o presidente Sebastián Piñera encaminhou ao Congresso uma proposta de reforma que prevê um aumento gradual da alíquota previdenciária de 10% para 14%. A diferença seria paga pelas empresas, que até então só contribuíam em casos de profissões insalubres.”Sabemos que hoje as aposentadorias são muito baixas e inferiores às expectativas de nossos idosos”, disse ele durante o pronunciamento.

As medidas, que ainda precisam ser aprovadas pelo Legislativo chileno, preveem também um reforço do “pilar solidário” da Previdência, que paga benefícios assistenciais àqueles em situação de vulnerabilidade social. A previsão é que esse tipo de gasto, pago pelo governo, cresça de 0,8% para 1,12% do PIB (Produto Interno Bruto).

Em comunicado veiculado em rede nacional, Piñera ressaltou que, dos 2,8 milhões de aposentados no Chile, mais da metade – 1,5 milhão – necessitam de auxílio do pilar solidário. Ou seja, recebem ou a chamada Pensión Básica Solidária de Vejez (PBSV), que varia entre US$ 180 e US$ 215, ou o Aporte Previsional Solidario de Vejez (APSV), subsídio pago a quem ganha menos de US$ 470, para complementar a renda.

Larráin conta que o PBSV e o APSV foram criados em uma reforma recente, de 2008, que introduziu uma série de medidas de prevenção da pobreza na terceira idade.

Do total de pessoas que dependem do pilar solidário, 62% são mulheres – que em geral têm uma participação mais intermitente no mercado de trabalho, muitas vezes interrompida pela maternidade.

“Mesmo tendo servido como inspiração para o resto da região, nem o Chile está livre da necessidade de reformar o próprio regime de previdência”, afirma o economista do Bradesco Constantin Jancsó no relatório Sistemas de Previdência Social na América Latina, enviado a clientes em dezembro.

No Peru, que enfrenta problema bastante semelhante ao do Chile, o sistema de capitalização existe em paralelo ao sistema de repartição – o trabalhador pode escolher se contribui com 13% da renda bruta para Sistema Nacional de Pensiones (SNP) ou com 10% do salário para o Sistema Privado de Pensiones (SPP).

Os empregadores não precisam contribuir, a não ser que seus funcionários sejam pescadores, trabalhadores da construção e mineradores.

O país instituiu em 2017 uma Comisión de Protección Social (CPS), vinculada ao Ministério da Fazenda, para fazer um diagnóstico do sistema e propor mudanças e estuda instituir alguma alíquota de contribuição para as empresas na tentativa de elevar o valor médio dos benefícios pagos aos aposentados.

No México e na Colômbia, 7 em cada 10 trabalhadores corre o risco de ficar sem aposentadoria

O sistema de aposentadorias mexicano está entre os piores no ranking feito pela consultoria Mercer. Entre 34 países, ocupa a 32ª posição – atrás apenas de Índia e Argentina.

A avaliação leva em consideração três parâmetros: adequação (o quanto os benefícios conseguem garantir um nível de renda satisfatório aos idosos), sustentabilidade (se os gastos do governo com os respectivos sistemas cabem no orçamento público) e integridade (se os sistemas têm governança, capilaridade). O Brasil está no 21º lugar do ranking de 2018, com boa pontuação no quesito adequação e uma das piores notas em sustentabilidade.

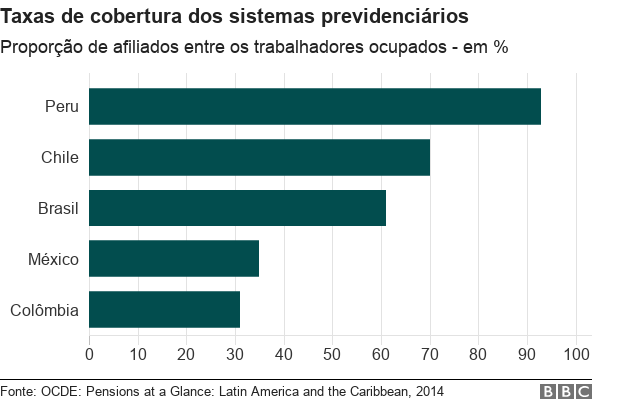

O principal problema do México, para o pesquisador do Instituto de Investigaciones Económicas da Universidade Nacional Autónoma de México (IIEc-UNAM) Gabriel Badillo, é a baixa taxa de cobertura do sistema previdenciário, que é de pouco mais de 30%. Grosso modo, isso significa que, a cada dez mexicanos ocupados, cerca de três apenas recolhem contribuição mensal para a Previdência.

Para Badillo, o fato de que o mercado de trabalho no México é marcado pela informalidade – cerca de 60% daqueles empregados não têm carteira assinada – não teria sido levado em consideração na reforma feita em 1997, que instituiu o regime de capitalização.

Para aqueles que não recolhem a contribuição mensal e que correm o risco de ficar sem aposentadoria no futuro, a alternativa seriam os benefícios assistencialistas e as chamadas aposentadorias não contributivas, criadas pelo governo na tentativa de evitar situações de indigência na terceira idade.O Programa Pensiones para Adultos Mayores (PAM), por exemplo, foi criado em 2013 e paga cerca US$ 50 por mês para idosos sem aposentadoria com mais de 65 anos.

No último dia 13 de janeiro, o presidente Andrés Manuel Lopez Obrador, recém-empossado, lançou o Programa de Pensión para el Bienestar de las Personas Adultas Mayores com o intuito de aumentar o valor dos benefícios pagos aos idosos.

Aumentar o percentual de contribuintes também é desejável do ponto de vista das finanças do governo, para reduzir as pressões fiscais que acabam avançando pelo lado da rede de proteção social, acrescenta Jancsó, do Bradesco, no relatório sobre os sistemas de Previdência da América Latina.

Sem um nível elevado de participação dos trabalhadores, os governos correm o risco de gastar cada vez mais com benefícios não contributivos para idosos e com aposentadorias mínimas.

O sistema de repartição gerido pelo Instituto Mexicano de Seguridade Social (IMSS) ainda convive com o sistema de capitalização individual, cuja adesão é obrigatória apenas para aqueles que entraram no mercado de trabalho depois de 1997.

Na Colômbia, que instituiu o sistema de capitalização em 1993, o regime também é híbrido, com a diferença de que o segurado pode converter seu plano de seguridade social em plano de contribuição individual – e vice-versa – a cada cinco anos, até 10 anos antes da aposentadoria.

Para Hervé Boulhol, economista-sênior da diretoria de Emprego, Trabalho e Assuntos Sociais da OCDE (Organização para a Cooperação e Desenvolvimento Econômico), essa característica é mais um desafio do modelo colombiano.

“O fato de o contribuinte poder ir e voltar cria um risco fiscal para o governo, que poderia eventualmente ter que lidar com um aumento das despesas com aposentadorias caso houvesse uma grande migração para o sistema público, por exemplo.”

A Fedesarrollo, organização sem fins lucrativos dedicada à pesquisa de temas de políticas econômica e social, afirma que hoje apenas 35% dos trabalhadores recolhem algum tipo de contribuição previdenciária e que, sem reformas, em 2050 apenas 17% dos colombianos com mais de 60 anos receberiam aposentadorias.

O presidente Ivan Duque, que assumiu o cargo em agosto do ano passado, já declarou que encaminhará ao Congresso uma proposta para reformar o sistema – sem, entretanto, fixar um prazo.

Além da alta taxa de informalidade e as alíquotas de contribuição baixas, outro problema comum nos sistemas de capitalização na América Latina é o fato de que a poupança feita pelos trabalhadores tem que financiar períodos cada vez maiores, devido ao aumento da expectativa de vida.

“No Chile, por exemplo, uma mulher que se aposenta aos 60 anos de idade vive em média até os 91. Com o que pouca tem de financiar em média 31 anos de aposentadoria. Para ter uma renda mais alta, ela vai precisar poupar mais ou parar de trabalhar mais tarde”, diz Mariano Bosch, especialista da Divisão de Mercado de Trabalho do BID (Banco Interamericano de Desenvolvimento) e coautor de Presente e Futuro das aposentadorias na América Latina e Caribe.

Qual a solução?

Bruno, da Mercer, ressalta que Holanda e Dinamarca, os mais bem colocados no Índice Global de Sistemas Previdenciários da consultoria, têm sistemas de aposentadoria que não são nem totalmente públicos nem totalmente privados.

Eles têm um pilar de repartição simples – que paga aposentadorias modestas a todos os seus segurados, mas que tem um grande alcance na população idosa – e, sobre ele, um pilar de capitalização, que serve como uma espécie de renda complementar para aumentar a aposentadoria daqueles com maior capacidade contributiva.

A ideia geral é que, quem recebe maiores salários, poupa um pouquinho mais no braço privado do sistema para ter benefícios maiores durante a aposentadoria.

Em ambos os países, o sistema de proteção social funciona como “pilar zero”, com pagamento de benefícios assistenciais para evitar situações de extrema pobreza na terceira idade.

“Esse pilar de solidariedade é imprescindível a qualquer sistema de aposentadoria, especialmente aos países em que o nível de informalidade é elevado”, acrescenta Boulhol, da OCDE.

Boulhol e Mariano, do BID, ponderam que não há uma fórmula que sirva para todos os países e que um bom sistema de aposentadoria depende de seus parâmetros – idade de aposentadoria, alíquotas de contribuição, nível dos benefícios.

Ambos afirmam, ainda, que o sistema brasileiro da maneira como está estruturado hoje tampouco é sustentável, já que tem um peso excessivamente alto nas contas do governo – maior do que o observado entre os vizinhos.

Fonte: BBC News Brasil, Via Camilla Mota.